2023年全球及中国风电设备行业产业链重点企业竞争规模格局研究及投资战略规划可行性评估预测

1、风电设备概述及行业现状:风力发电设备是利用风能产生电能的设备。一般来说,风力发电机通过扇叶转动带动发电机从而产生电能。从技术路线角度区分,现行通用的风力发电技术路线包括直驱、半直驱和双馈。直驱机组通过叶片风轮连接主轴,直接带动发电机转子转动完成发电,其内部的磁极数量较多,额定转速较低,无需经过变速即可完成发电,降低了设备故障率,但一般体积大,造价高。双馈风电机组的磁极对数较少,同步转速较高,需要通过齿轮变速箱改变转子的转动速度完成发电。由于采用了齿轮箱结构,双馈机组存在故障率较高,但其体积更小,造价更较低。半直驱设计兼顾两者特点,其齿轮箱加速级数更小,一定程度上降低了故障率,是风电设备设计的中间路线。

随着世界各国对能源安全、生态环境、气候变化等问题的日益重视,加快发展风电产业已成为国际社会推动能源转型发展、应对全球气候变化的普遍共识和一致行动。全球风能理事会数据显示,2021年全球新增风电装机容量为93.6GW,新增装机量较2020年基本持平;2021年全球风能总装机量达到837GW,较2020年增长12.65%。随着全球风电行业的蓬勃发展,风电设备的市场需求呈现出良好的发展态势,并带动风电装备结构件需求的增长。总体而言,全球风力发电市场空间广阔,未来仍有较大发展空间。

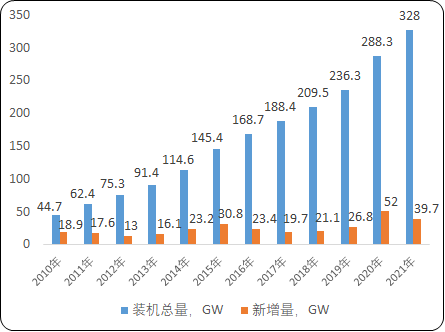

2、风电设备行业前景和发展趋势:2021年3月,为了实现碳达峰、碳中和,李克强总理在两会期间进行的政府工作报告中明确指出风电光伏占社会总用电量的指标为11%。风能作为清洁、可再生的能源,是石油、天然气等化石燃料较为理想的替代能源。为鼓励我国风电发展,近年来,国家不断出台相关的补贴政策鼓励电网企业接纳风电,使得并网风电装机容量在新增风电装机容量中的比例不断提高。根据中金企信统计数据:2021年全年,中国新增风电装机容量高达3970万千瓦,保持较快增速。2021年风电并网装机容量达3.28亿千瓦,其中陆上风电装机3.03亿千瓦,海上风电累计装机0.26亿千瓦,高居世界第一。风电产业的高速发展有力拉动相关金属结构件的需求,带动行业共同发展。

2010-2021年中国风电装机总量分析

数据整理:中金企信国际咨询

总体而言,我国风电设备行业受到清洁能源需求和政府政策鼓励的影响,未来市场空间广阔。未来,我国风力发电行业主要的发展趋势如下:

(1)弃风情况改善,风力发电步入高质量发展时代:我国自2009年开始发展风力发电,但由于电网接纳能力和地区发展不平衡,导致弃风 情况严重。受地域和气候影响,我国风能资源在地理上差异较大,风能资源集中分布在“三北”地区(东北、华北、西北)和东南沿海。其中“三北”地区主要为陆上风电资源,占到总储量的69%;东南沿海包括山东、江苏、浙江、福建、广东则主要为海上风电资源。

此外,我国高风速优质资源区较少,位置集中在北方,且存在风能资源与电力需求区域错配的问题。根据中国风能协会标准,年均风速不高于6.5米/秒,风功率密度不高于320瓦/平方米的地区为低风速地区。在我国,风能资源丰富的地区如三北地区,其工业基础较为欠缺,电力消纳能力弱;而经济较发达,用电负荷较高的华东、华南、华中地区,则缺少丰富的风能资源。

“十三五”以来随着国家出台政策禁止红六省新建风电装机,以及《关于做好“三北”地区可再生能源消纳工作的通知》、《关于建立可再生能源开发利用目标引导制度的指导意见》等一系列政策出台,自2017年开始我国风电弃风情况得到较大改善,弃风量以及弃风率均呈逐年下降趋势。2018-2021年中国弃风量分别为277亿千瓦时、168.6亿千瓦时、166亿千瓦时、202亿千瓦,平均弃风率分别为7%、4%、3%、3%,平均弃风率呈不断下降趋势。总体弃风率下行为我国风电行业可持续发展提供了有效保障,中国风电行业整体步入平稳高质量发展的路径,有利于行业需求持续释放。

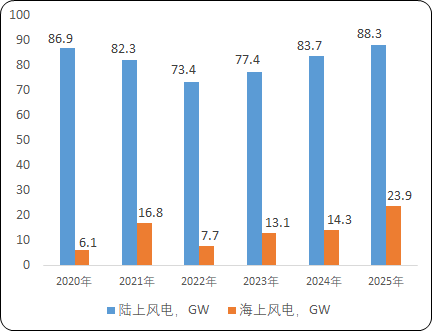

(2)陆上风电仍为主流,海陆风电并行发展:从使用环境上区分,风力发电整机可分为陆上风力发电机和海上风力发电机。陆上风电经过多年的发展,已形成较为成熟的技术和服务。与陆地风电相比,海上风电机组所处的环境恶劣,使得厂商在风机装备设计制造、风电场选址开发、建设运维等方面面临众多的变化与挑战。一般而言,海上风电技术开发比陆地风电更为复杂,在设计和建设海上风场过程中,厂商需要考虑海上恶劣自然条件和环境条件对设备的影响。海上风力发电机组面临着风、海浪、洋流等多重考验,需要考虑设备腐蚀,物体碰撞等多项因素,对风电机的支撑结构和叶片要求很高。随着陆上可开发土地资源和风能资源的日益稀缺,海上风电逐渐成为未来风电行业的发展趋势。2021年我国陆上风电累计装机302GW,占全球陆上风电装机总量的38.72%。三北地区投产量由于政策解禁处于高速释放阶段,因此未来一段时间内陆上风电建设仍将是风电装机量增长的主要来源。根据全球风能理事会预测,至2024年前全球装机容量仍将维持4%以上的复合增长率。而中国陆上风电未来仍将会是新增容量主力市场板块。

2020-2025年全球新增风电装机容量现状及预测

数据整理:中金企信国际咨询

同时,我国海上风电处于高速发展期。根据国家能源局公布数据,2021年我国新增海上风电并网装机1690万千瓦,较2020年增长约4.52倍,截至2021年底我国海上累计装机容量为2590万千瓦。我国海上风电发展具有多项优势。首先,我国海岸线较长,平均风速较高,风能资源丰富,可利用的风能储量约为7.5亿千瓦;其次,海上风速更为平稳,出力波动性更小;此外,我国沿海地区由于人口更为密集,产业更为集中,其用电需求明显更强。因此,从更近的海上风能取材,更能解决发达地区用电需求。

因此,未来的海上风场建设与运营数量将逐步增加,海上风电成为行业发展新的发力点。

(3)风电机组大型化趋势明显:随着陆地风力发电的发展,土地类型及风能资源状况对机组选择的影响愈加明显,土地资源的短缺使风力发电朝着大容量的方向发展,而低风速风力发电的大规模开发,又促使高塔筒、大叶片技术的制造商进行研发。所以,随着需求导向的逐步明晰和技术水平的不断提高,高塔筒、长叶片、大容量成为了风电机组发展的方向。

从资源利用角度,由于产业热点逐步向海上风电转移,脱离地形等因素的束缚,随着技术日趋成熟,风机型号将向风能利用率更高的高瓦数风机发展。因此风电机组将会呈现大型化趋势,风场装机台数逐渐减少,装机功率逐渐上升。

中国风能协会数据显示,我国新增装机平均功率由2011年的1.50兆瓦增加值2021年的3.51兆瓦,增长134.00%。到2021年,市场上大于3兆瓦的风电机组数量占比已超过40%。同时,风力发电机组制造成本并未同比例增长,从而使得风电运营成本下降,发电成本逐渐降低。

总体而言,我国海陆风电并行发展,风力机组呈现“大型化”趋势,风电行业逐渐步入高速健康发展的新时代,风电设备金属结构件未来发展空间巨大。

中金企信国际咨询公布的《2023-2029年全球及中国风电设备市场竞争格局调查分析及发展战略可行性评估预测报告》

3、行业供求状况及变化原因:风能作为一种清洁、可再生能源,对于缓解能源短缺、减少环境污染具有重要意义。随着世界各国对能源安全、生态环境、气候变化等问题的日益重视,加快发展风电产业已成为国际社会推动能源转型发展、应对全球气候变化的普遍共识。根据全球风能理事会数据,2015年至2021年,全球风电装机总量从4.33亿千瓦增长至8.37亿千瓦,增长约93.30%;其中我国装机容量从2015年的1.29亿千瓦增长至2021年的3.28亿千瓦,增幅超过154.26%。预计到2025年,全球风电机组装机量将超过10亿千瓦,装机容量的持续增长势必带动机舱底座、定子、转子等金属结构件的需求。

随着行业市场需求的快速增加以及国家产业政策的大力支持,全球风电设备行业一度呈现爆发式增长,部分地区、部分机型呈现供过于求的情况,并导致2020年出现风机抢装潮,透支未来装机容量。2020年以后,我国风电行业企业进入产品结构调整阶段,装机总量下降,这一变化导致相关金属结构件需求量随之下降。同时,伴随着风电技术日趋成熟,叠加平价上网等因素,行业竞争态势将更为激烈,整机行业的集中度将进一步提高。

随着“十三五”以来国家对风电行业良性可持续发展提出多项行业规划和指导意见,我国风电行业已回归可持续发展的道路。基本形成“陆上风电有序推进、海陆风电并重、着力建设大功率瓦数风电整机”的发展格局,预计未来我国风电整机及相关产业链产品的不存在产能难以消化的情况。综上,我国风电行业需求端增长迅速,供应端稳定发展,总体供需态势健康。这一情况也将带动风电设备结构件生产的稳定增长。

4、行业利润变动趋势及变化原因:风力发电是一种清洁环保的发电方式,在很长一段时间内由于国家补贴政策而享有较高的利润水平。经过多年的高速发展,风电机组技术日趋成熟,行业企业数量增加,竞争日趋激烈,同时伴随着国家鼓励和补贴政策的收紧,行业利润水平总体呈下降趋势。

随着风电行业大型化和海上风电快速发展的市场趋势形成,风电行业有望迎来新一轮的发展机遇。随着大型化和海上化的需求出现,风电机组的生产难度进一步增加,具备较强研发和设计能力的头部企业将会在竞争中占据更大的优势,能利用自身产品力和先发优势在大型化、海上化趋势中取得更高的利润。风电结构件行业与下游的整机设备商类似,具有较强市场竞争力的企业将在未来一段时间内享受市场变化带来的红利。因此,如果企业能跟进市场变化,及时更新生产工艺和加工设备,则有机会抓住行业变革带来的红利,保持较高的利润水平。

5、行业竞争格局及行业内的主要企业:随着新能源行业的不断发展,风电技术日趋成熟,我国风电年新增并网装机容量高速增长,但在当前风电单机容量大型化、平价上网等因素推动下,行业的竞争态势更为激烈,行业集中度进一步提高。国内风电行业中这一趋势必然促使国内风电设备行业加速整合,以巩固在产业链中的议价能力。目前,国内风电整机企业主要包括金风科技、国电联合动力、明阳智能、远景能源、湘电股份等。

这些企业进入风力发电行业较早,技术积累较为丰富,且抓住风电发展的行业政策机遇,在行业内有较大影响力。其次,行业内从事风电设备零部件生产的厂商较多,且分工较为明确,如振江股份专注于机舱罩、转子房等生产,海锅股份主要从事风电机组锻造件生产,吉鑫科技主营风电设备铸件。

目前,行业内暂无与公司主营业务和产品完全相同的上市公司,部分风力发电设备零部件领域的企业主要从事锻件、铸件、塔机、主轴等,与公司产品有一定差别,具体情况如下:

1、振江股份(603507.SH):振江股份的主营业务为风电设备和光伏设备零部件的设计、加工与销售,主要产品包括机舱罩、转子房、定子段等风电设备产品,以及固定/可调式光伏支架、追踪式光伏支架等光伏设备产品。

2、海锅股份(301063.SZ):海锅股份主要从事大中型装备专用锻件的研发、生产和销售,产品广泛应用于油气开采、风力发电、机械装备以及船舶、核电等领域,为全球装备制造商提供综合性能好、质量稳定的定制化锻件产品及零部件。

3、吉鑫科技(601218.SH):吉鑫科技主要从事大型风力发电机组零部件的研发、生产及销售。公司生产工序完整,覆盖模具设计制造、毛坯铸造、机加工和表面处理等风电铸件生产的全过程。

4、泰胜风能(300129.SZ):泰胜风能自2001年设立以来一直专业化制造风机塔架,是国内第一家专业生产风机塔架的公司。上述公司的基本情况如下:

单位:万元

数据整理:中金企信国际咨询

免责声明:

本站新闻、行业资讯、新闻资讯、市场资讯等公开信息中部分内容与图片来自网络、媒体或网友(含三方合作机构)提供,版权归原作者。中金企信本着尊重与保护知识产权的原则,若出现本站公开内容存在文章内容或图片内容版权与其他问题请联系我司。联系方式:010-63853556,zqxgj2011@163.com,我司将第一时间回应并处理。