2021年全球及中国轮胎市场全景调研分析及市场竞争战略预测

轮胎根据结构可分为子午线轮胎和斜交轮胎,两者根本区别在于胎体:子午线轮胎的帘线是并排缠绕的,其胎体顶层通常包含两层或以上由钢丝编成的钢带;斜交胎的胎体为斜线交叉的帘布层。

受益于胎体结构特性,子午线轮胎相对于普通斜交轮胎,滚动阻力小、附着性能好、弹性大、缓冲力强、承载能力大、使用寿命提升,相应制造工艺难度较高。子午线轮胎在乘用车、轻卡等应用领域基本实现对斜交胎的替代;在航空轮胎领域,斜交胎仍保有一定市场需求。

子午线轮胎分类:子午线轮胎主要细分为半钢子午线轮胎、全钢子午线轮胎,应用领域存在差异,前者主要应用于乘用车及轻卡,后者主要应用于重卡和大客车。其结构上关键差异在于胎体骨架材料,半钢子午线轮胎胎体骨架材料为纤维材料,其余骨架材料为钢丝材料;全钢子午线轮胎的骨架材料均为钢丝材料。

国外市场分析:据中金企信国际咨询公布的《轮胎“十四五”市场专项调研-2021-2027年中国轮胎行业市场发展现状及投资前景预测报告》统计数据显示:2010-2018年全球轮胎市场消费量整体呈现稳定上升趋势。2018年全球轮胎市场需求量达18亿条。从市场属性维度来看,全球替换市场需求量占比达最大。2019年全球轮胎市场消费量大约在18.22亿条,较2018年稍有增长。

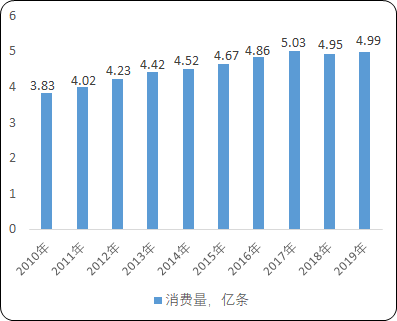

2010-2019年全球轮胎配套市场消费量现状分析

数据统计:中金企信国际咨询

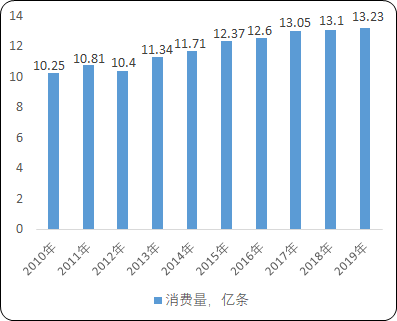

2010-2019年全球轮胎替换市场消费量现状分析

数据统计:中金企信国际咨询

需求结构上,在替换市场,每辆轿车每年需替换1.5条轮胎,载重机械和工程机械替换系数远高于轿车,汽车保有量创造了轮胎行业70%以上的需求。

国内行业市场分析:在全球轮胎产业遭遇重挫的同时,国内轮胎市场正加快复苏,国内轮胎企业率先走出新冠肺炎疫情的阴霾。2020年2月底3月初,国内轮胎龙头企业的开工率基本上回到疫情之前。2020年3月初,贵州轮胎就在互动平台上表示,公司复工复产较顺利,目前已满负荷生产。

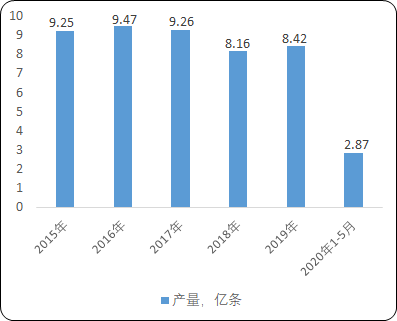

产量方面,根据国家统计局数据显示,2016-2019年中国橡胶轮胎外胎产量整体呈现下降趋势,2019年只有8.4亿条,较上年同比上升3.2%。截止至2020年1-5月中国轮胎外胎累计产量2.87193亿条,较去年同期产量修正数据下滑14.6%。

2015-2020年1-5月中国橡胶轮胎行业产量现状分析

数据统计:中金企信国际咨询

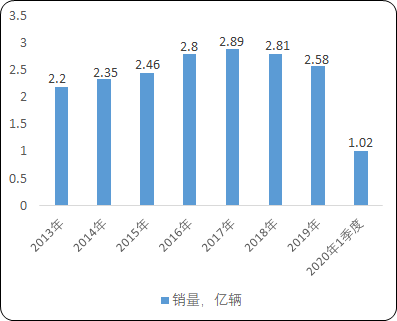

从上游需求看,国内汽车市场加快回暖,对下游轮胎市场形成有力的支撑。据中国汽车工业协会统计的重点企业销量快报最新数据,1-6月汽车行业累计销量预计完成1024万辆,同比下降17%。但从6月单月看,汽车行业销量预计完成228万辆,环比增长4%,同比增长11%。

2013-2020年1季度中国汽车销量现状分析

数据统计:中金企信国际咨询

国内外轮胎产业前景:

1、全球布局是成为国际一流轮胎企业的必由之路:加强海外投资是成为国际一流轮胎企业的必由之路,普利司通、米其林、大陆等知名品牌发展历程与其全球布局扩张紧密联系,以普利司通为例,其通过收购美国费尔斯通最终成为全球最大轮胎制造商。

我国部分具备实力及前瞻性的轮胎企业积极推进国内优势产能向海外扩张,逐步打造具备国际竞争力的中国轮胎产业。截至本招股说明书签署日,公司及行业龙头杭州中策,上市公司玲珑轮胎、赛轮轮胎、华谊集团等分别在泰国、塞尔维亚、越南等国进行产能投资,取得显著成绩;中国化工集团收购意大利倍耐力轮胎;双星集团有限责任公司通过增资控股锦湖轮胎。

2、智能制造模式可推动轮胎制造业提质增效、持续做优做强:轮胎行业劳动强度大、生产工艺复杂,对智能制造、机器人替代的需求强烈。智能制造模式运用信息通信技术改造轮胎传统产业,加快产业转型升级,是促进轮胎行业提质增效的必由之路。轮胎智能制造,包括提升企业在资源配置、工艺优化、过程控制、产业链管理、质量控制与溯源、能源需求侧管理、节能减排及安全生产等方面的智能化水平。

国家工信部通过试点示范引领作用,实现智能制造在优势企业进一步推广应用,引领轮胎行业转型升级,并开展智能制造试点示范专项行动。公司智能制造模式连续入选“2016 年智能制造综合标准化与新模式应用”、“2017 年智能制造试点示范项目”、“2018 年制造业与互联网融合发展试点示范项目”。

3、创新驱动产品升级,引领行业消费趋势:轮胎产品消费趋势逐渐向高品质、高性能、绿色及环保轮胎迁移。轮胎企业必须通过加快新材料开发应用,为绿色轮胎发展提供原料保障;加强节能工艺产业化示范和推广应用,加速利用智能制造先进生产方式,提高产品品质及一致性管控能力;开发绿色子午胎、缺气保用轮胎、自修复轮胎、石墨烯轮胎等高性能半钢子午线轮胎产品,引领轮胎消费趋势。技术领先企业可进一步开发航空轮胎、赛车胎等特种轮胎,利用其技术沉淀推动整体技术进步,塑造国际知名品牌形象。