2022年锂电池隔膜行业上中下游产业链发展规模分析预测及投资战略规划可行性研究咨询

1、锂电池隔膜行业基本情况:

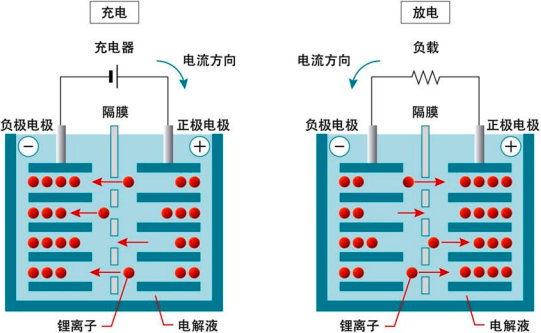

(1)锂电池隔膜介绍:锂电池隔膜是锂离子电池的重要组成部分,是锂离子电池产业链中最具技术壁垒的关键内层组件。锂电池隔膜主要有两个功能:1)隔绝电池正负极防止短路;2)在充放电时为锂离子迁移提供通道。锂电池隔膜对电池的电阻、容量和寿命有着重要影响,并在一定程度上决定着电池的安全性能。

锂离子电池工作原理分析

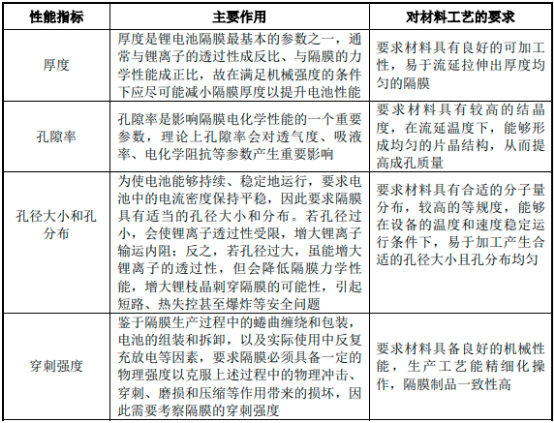

作为锂离子电池的隔膜需要满足以下性能要求:1)具备优良的电子绝缘性,确保正负极有效隔开,阻止正负极材料直接接触而造成短路;2)具备优异的化学稳定性,保证隔膜在使用时不被电解液腐蚀,且不与电极材料发生反应;3)具备优良的热稳定性,在较高的环境温度下不会发生伸长和热缩;4)具备优异的机械强度,在电池工作过程中形状不会发生变化,强度和宽度保持不变;5)具备较好的孔隙率和吸液率,保证隔膜与电解液充分接触,提高隔膜的透气性和浸润性,起到降低电池电阻和提高离子电导率的作用。锂离子电池隔膜具体性能指标和工艺要求如下:

目前,市场上主流锂电池隔膜主要是聚烯烃隔膜,主要包括聚丙烯、聚乙烯、聚丙烯和聚乙烯复合材料。聚烯烃可提供良好的机械性能、离子电导率和电气强度,是当前锂电池隔膜的主要原材料,隔膜按不同方法划分的具体分类如下:

(2)锂电池隔膜制备工艺:锂电池隔膜的制备工艺根据微孔结构的形成机理不同,分为干法工艺和湿法工艺两大类,其中干法工艺又可细分为干法单拉工艺和干法双拉工艺。

不同聚烯烃微孔隔膜的工艺比较表

1)干法工艺:干法又称熔融拉伸法,它的原理是干法工艺将高分子聚合物、添加剂等原材料混合,制成均匀熔体挤出,在拉伸应力下,形成片晶结构,热处理后获得硬弹性的聚合物薄膜,之后在一定的温度下再次拉伸,形成微孔,热定型后制得微孔膜。

干法工艺按拉伸方向不同可分为干法单向拉伸和双向拉伸。干法单向拉伸工艺制备隔膜是先在低温下进行拉伸形成银纹等缺陷,再在高温下使缺陷拉开,形成微孔。该工艺生产的隔膜具有扁长的微孔结构,该工艺隔膜成孔效果较好,离子电导率高,能生产单层和多层隔膜。干法双向拉伸工艺与干法单向拉伸工艺类似,都需要先将聚烯烃树脂加热至熔融状态,然后挤出得到低结晶度的高取向硬弹体片晶。不同在于,干法双向拉伸采用的是晶型转换原理,在聚丙烯中加入具有成核作用的晶型改进剂,利用聚丙烯不同相态间密度的差异,在拉伸过程中发生晶型转变形成微孔,用于生产单层隔膜。干法双向拉伸工艺在横向方向的强度有所提高,但成孔不均匀,稳定性差,只能生产单层隔膜。

2)湿法工艺:湿法又称热致相分离法,湿法工艺采用热致相分离原理,将增塑剂与聚烯烃树脂混合,熔融混合物降温过程中发生固液相/液液相分离,压制膜片并加热至接近熔点温度后,拉伸使分子链取向一致,保温并用易挥发溶剂将增塑剂从薄膜中萃取出来,进而制得隔膜。

用湿法双向拉伸方法生产的隔膜成孔分散均匀,横向拉伸强度高,穿刺强度大,正常的工艺流程不会造成穿孔、不易撕裂,产品可以做得更薄,使电池能量密度更高。但由于湿法工艺需要消耗大量的有机溶剂,增加了工艺的复杂度和成本,环境污染大。同时,由于湿法生产工艺采用聚乙烯基材,聚乙烯基材的熔点位于135-140℃,所以,与采用干法生产工艺生产的锂电池隔膜相比,采用湿法生产工艺生产的锂电池隔膜的热稳定性相对较差,高温下容易收缩造成短路。

(3)锂电池隔膜产业链概况:从产业结构来看,锂电池隔膜行业位于产业链中游,上游主要是设备制造和原材料供应商,下游则是锂离子电池产品以及新能源汽车、消费电子和储能等终端应用领域。

锂电池隔膜产业链图分析

上游方面,锂电池隔膜的主要原材料是聚烯烃,聚烯烃制备的隔膜具有机械性能好、化学稳定性高和成本经济性好等优点。聚烯烃作为我国经济和生产生活的重要原料之一,因价格低、性能优的特点而被广泛地应用于工业、农业、包装及日常工业中,在塑料工业中占举足轻重的地位。由于国内聚烯烃行业起步较晚,聚烯烃产品以中低端通用料为主,高端聚烯烃产品严重依赖于进口,造成供需不匹配的局面。但近年来随着烯烃产业技术创新转型升级,国产化替代进程加速,国内聚烯烃产能逐步扩大回升。

下游领域,锂离子电池按照应用场景分类可分为动力电池、储能电池和消费电池。动力锂电池主要应用于新能源汽车,是目前锂离子电池最大的消费市场;储能锂电池主要应用于家庭储能、通信基站储能和电力系统储能三大领域,其中电力系统储能是未来储能电池应用的最大领域;消费电子锂电池主要应用于传统消费类电子产品如智能手机、平板电脑等,此外,未来无人机、可穿戴设备、机器人等新兴消费领域将为锂电池创造全新市场。

(4)锂电池隔膜市场发展情况:由于我国隔膜行业起步时间较晚,加上国外先进企业长期的技术垄断与封锁,锂电池隔膜成为最后一个实现国产化的锂电池关键材料。2010-2013年,多家国内企业的初代隔膜生产线建设完毕并投入使用,国产隔膜开启进口替代之路;2014-2015年,随着国内新能源汽车步入规模化发展,带动国内动力电池及其上游原材料放量,国产隔膜产能开始快速爬升,生产技术水平日益提升;到2017年末,国内隔膜市场已基本实现国产化,并逐步打开海外市场。

近年来,随着新能源汽车政策积极推行和新能源汽车销量的不断增长,锂电池的需求量也不断上升,带动锂电池隔膜出货量不断上升。2014年度我国锂电池隔膜出货量为4.1亿平方米,2021年度增至80.6亿平方米,目前我国已成为全球最主要的锂电池隔膜生产地。

2014-2021中国锂电池隔膜出货量分析

数据统计:中金企信国际咨询

从市场需求端观察,新能源汽车市场已成为锂电池隔膜行业增长的主要驱动力;3C数码产品市场则保持相对稳定;而储能市场处于起步阶段,未来有望成为锂电池隔膜市场的新的增长极。

根据中金企信统计数据,2021年全球锂电池总体出货量562.4GWh,同比大幅增长91.00%,预计到2030年,全球锂电池出货量将达到5TWh,复合增长率将达到25.60%,中国市场预计未来仍将保持高速增长的态势。隔膜作为锂电池关键材料之一,市场规模将不断攀升。

1)新能源汽车市场:随着全球能源短缺和环境保护问题日益凸显,节能环保问题逐渐引起各国的重视。传统燃油汽车作为主要的能源消耗源和污染排放源,未来将被新能源汽车代替已经在世界范围内形成共识。为了应对能源与环保问题,各国纷纷发布汽车电动化的时间表并跟进发布补贴政策以推广新能源汽车,各大国际整车企业亦加入到发展新能源汽车的行列当中,将新能源汽车列入重大战略发展方向。我国更是将新能源汽车作为推动绿色产业发展和升级、实现汽车领域弯道超车的重大历史机遇而大力发展。

2021年度,在政策和市场的双刺激下,中国乃至全球新能源汽车市场维持较高增长态势,2021年我国新能源汽车销售数量352.10万辆,同比增长113.90%,产量达到354.8万辆。预测2022年我国新能源汽车销售数量550万辆,同比增长56%。动力锂电池作为新能源汽车的核心部件,受产业快速发展带动,近年迎来高速发展期。根据中金企信统计数据,2021年全球动力锂电池出货量371GWh,同比增长134.7%,中国动力锂电池出货量达到220GWh,同比增长160.4%,预计2024年全球动力电池出货量将提前进入TWh时代,锂电池隔膜将受益于新能源汽车的快速发展。

2)消费电子市场:消费电子锂电池主要应用于3C数码产品领域,在锂电池产业中占据着重要的地位。3C数码产品按照市场维度可以划分为以智能手机、平板电脑、笔记本电脑为主的传统3C产品和以无人机、可穿戴设备、TWS为主的新兴数码产品两大类。

在传统3C产品领域方面,尽管智能手机、平板电脑、笔记本电脑等市场已经进入平台期,但技术的更新和产品的迭代,使得传统3C产品对于锂电池的需求仍旧旺盛。2021年全球智能手机出货量共计达到13.55亿台,同比增长5.7%,全球平板电脑市场总出货量为1.69亿部,同比增长3.2%,全球笔记本出货量为3.49亿台,同比增长14.8%。传统3C产品本身市场容量巨大,其产品的迭代更新为上游行业提供了重要的产能消化空间。

在新兴数码产品领域方面,目前,锂电池已广泛应用于无人机、可穿戴设备、机器人、无线吸尘器、蓝牙设备、TWS等新兴领域。根据中金企信统计数据,2020年中国民用无人机产量201.32万架,全球总产量接近1,131.50万架,中国服务机器人市场容量约22亿美元,全球可穿戴设备出货量4.4亿只,全球TWS出货量2.33亿套,同比增长85%。随着以智能装备等为代表的新兴消费市场崛起,将为锂电池及隔膜行业带来一定的市场增长空间。

随着智能终端的普及率接近天花板,用户对于传统3C数码产品的需求主要是产品的更新迭代,新兴数码产品由于功能特殊性,为3C数码产品市场提供的增长支持有限。总体而言,未来锂电池隔膜在3C数码产品市场的需求量将呈现出较为稳定的小幅增长状态。2020年消费电子锂电池隔膜的需求量为14.0亿平方米,预计到2025年,消费电子锂电池隔膜的需求量增长至16.3亿平方米,保持稳定增长趋势。

3)储能市场:储能主要分为物理、电化学与电磁储能三类,物理储能是目前装机规模最大的路线,但存在对地理条件要求苛刻和响应时间过长两个缺陷。电化学路线兼备功率/能量密度大、响应快、易于部署等优势。在电化学储能中,锂电池是效率最高的储能方案,相较于传统铅酸电池,锂电池具有低污染、高能量密度、长循环寿命、高倍率等优良性能。随着其成本的逐步下降,锂电池有望进一步取代传统铅酸电池在储能领域的应用。工信部提出推动磷酸铁锂储能电池在通信基站的使用,并逐步替代铅酸蓄电池,中国铁塔系统、中国移动、中国电信对于5G基站储能的铅酸换锂电已经开始启动,中国移动、中国铁塔等公司已经开始了基站用储能电池的招标,目前公开的相关招标项目主要为磷酸铁锂电池。磷酸铁锂电池具有成本低、循环寿命长、稳定性好等优点,已成为储能市场主流技术路线之一。

受益于全球碳中和的战略部署,储能项目成本的下行趋势,叠加光储项目的长时储能的迫切需求,2021年全球储能锂电池出货量达到66.3GWh,同比增加132.6%,预期2025年储能锂电池需求有望超过240GWh,成为锂电池行业新的增长极。

中金企信国际咨询公布的《2023-2029年全球与中国锂电池隔膜行业全产业深度分析及投资战略可行性评估预测报告》

2、行业发展趋势

(1)国家政策支持,利好先进技术:2020年国务院发布《新能源汽车产业发展规划(2021-2035)》,提出了产业未来的关键发展方向,国家支持并引导市场参与各方在相关领域的投入,从而为新能源汽车产业长远发展创造良好的内、外部条件。锂离子电池隔膜作为锂离子电池的关键材料之一,国家政策支持为锂离子电池隔膜行业创造了良好的发展环境。

为加强行业管理,引导行业进步和技术发展,2021年,工信部发布《锂离子电池行业规范条件》,明确了锂离子电池行业内的锂电池、正极、负极、隔膜、电解液等企业的产业布局和项目设立、工艺技术和质量管理、产品性能、安全和管理、资源综合利用和生态环境保护等规范条件,其中对隔膜的纵向拉伸强度、横向拉伸强度、穿刺强度等性能指标参数进行了详细说明。《规范》提高了产业布局门槛,以高能量密度为主,鼓励发展核心技术,淘汰污染大、能耗高、产能低的企业。

(2)产业集中度提高,国内优势显著:在全球汽车电动化浪潮下,新能源汽车的快速发展,带动了锂电池关键材料隔膜需求持续攀升。同时,国内电动自行车市场在新国标驱动下,将步入高速增长期,光伏、风电等新能源并网配套储能、5G基站备用电源储能等市场也将迎来爆发。根据中金企信统计数据,2021年全球锂电池总体出货量562.4GWh,同比大幅增长91.0%,预计到2030年,全球锂电池出货量将达到5TWh,复合增长率将达到25.6%,隔膜作为锂电池关键材料之一,将充分受益于锂电池需求增加保持高速增长态势。

在经历了2016年以来的国内隔膜企业并购浪潮后,我国隔膜行业竞争格局基本确定,头部企业地位确立,中小企业逐渐退出赛道。目前行业格局趋于清晰,2021年中国锂电隔膜TOP6企业市场占比为80.8%,在干法隔膜方面,2021干法隔膜市场CR3接近70%。隔膜行业作为典型的重资产行业,规模效应突出,规模大、资金实力强、技术工艺成熟的企业将不断通过扩充产能来降低成本,提升市场占有率。因此,隔膜行业的市场集中度将进一步提高。隔膜行业龙头企业恩捷股份、星源材质、璞泰来等纷纷扩大产能,在隔膜技术、生产和客户三大壁垒下,头部企业在技术、融资、扩展等方面具备优势,未来市场份额有望持续提升。

(3)隔膜产品安全性能要求逐步提高:受新能源汽车电池自燃事件频发的影响,锂电池的安全性能指标重要性凸显。2019年3月,工信部发布《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,将安全性能放在了第一位,不再盲目追求能量密度,该政策对更具安全性能的磷酸铁锂电池形成一定的利好。隔膜是支撑锂电池完成充放电且防止正负极短路的重要结构件,对电池的安全性、容量、循环具有关键作用。而干法隔膜具有安全性高、热稳定性好等优点,在能量密度要求相对较低的磷酸铁锂电池上将得到更广泛的应用。