2023年特高压电力铁塔行业市场规模发展趋势研究预测及重点企业市场份额占比分析

(1)特高压电力铁塔成为行业重点产品:我国地域广阔,能源分布不均情况明显,西部和北部地区能源充沛但需求较低,东南部沿海地区需求巨大但能源有限。为解决这一问题,我国提出“西电东输”“北电南送”战略,其中特高压输电成为其中重要的一环。特高压输电具有输送距离远、容量大、损耗低和效率高等技术优势。被誉为“电力高速公路”的特高压输电线路,能够显著提高电网输送能力、降低电能损耗、降低土地资源占用率。

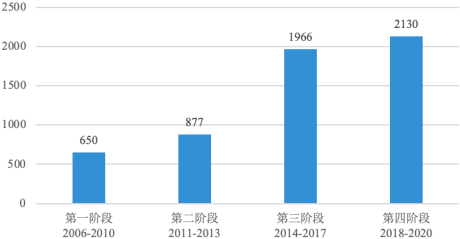

我国特高压发展已经经历了四个发展阶段。第一阶段(2006年—2010年)为试验示范阶段,在此期间建成了我国首条特高压交流、首条特高压直流线路工程,产业投资规模约650亿元;第二阶段(2011年—2013年)是我国特高压第一轮建设高峰期,在此期间核准并开工建设了“两交三直”,产业投资规模约877亿元;第三阶段(2014年—2017年)是我国特高压第二轮建设高峰期,国家核准并开工建设了“八交八直”,产业投资规模约1,966亿元;第四阶段(2018年—2020年)是我国特高压第三轮建设高峰期,主要是落实国家能源局印发《关于加快推进一批输变电重点工程规划建设工作通知》,建设了“七交十五直”,产业投资规模达到了2,130亿元。

2006-2020年中国特高压投资规模现状分析

数据统计:中金企信国际咨询

2021年3月,中央财经委第9次会议提出构建以新能源为主体的新型电力系统;2022年3月,李克强总理在政府工作报告中提出“推进大型风光电基地及其配套调节性电源规划建设,提升电网对可再生能源发电的消纳能力”,使得特高压建设再次进入快车道。据中国能源报的报道(2022年1月17日),在“十四五”期间,仅国家电网规划建设的特高压项目就有“24交14直”,涉及线路3万余千米,总投资达3,800亿元。

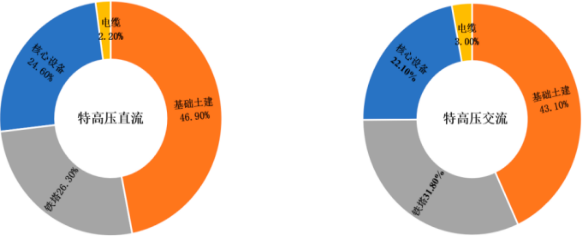

在特高压输电工程中,特高压直流线路一般为“点对点”传输,通过特高压导线与铁塔完成送端与受端两个换流站间线路架设;特高压交流线路一般由多个变电站点双回或多回传输,通过特高压导线与铁塔完成多变电站间线路架设。因此,输电线路铁塔在特高压线路建设中起着重要的作用。特高压输电工程中,铁塔的投资建设占比约为项目的26%到32%。因此,在未来一个时期内,特高压线路配套的高电压等级电力铁塔产品的市场需求旺盛,对输电铁塔企业发展利好,特高压输电线路的建设成为电力铁塔产品新的业绩增长点。

铁塔在特高压工程中投资建设占比分析

数据统计:中金企信国际咨询

中金企信国际咨询公布的《2023-2029年特高压电力铁塔行业市场运行格局分析及投资战略可行性评估预测报告》

2、我国输电线路铁塔行业概况:输电线路铁塔是架空输配电线路中的主要设备,其结构性能直接影响线路的安全性、经济性和可靠性,是电网建设和改造中不可或缺的重要组成部分,其发展离不开国家电力工业的发展。早期由于我国电力建设落后,输送电压等级较低,以10千伏、35千伏和66千伏低压输电线路为主,这些等级的输电线路对线路设备的要求相对较低,输电线路塔以木材及钢筋水泥杆为主要材料。

在第一个“五年计划”期间,国家决定在全国最大的钢铁基地鞍山建设“鞍钢无缝钢管厂、大型轧钢厂和炼铁厂七号高炉”三大工程,为之配套架设的我国第一条自行设计的220千伏丰满-李石寨输电线路(线路全长369.2km)采用了钢制杆塔,为满足该工程铁塔加工需要,1952年,燃料工业部东北电业管理局决定筹建铁塔厂。

改革开放后,为满足我国国民经济快速发展的需要,电力建设速度加快,330千伏~750千伏的输电线路快速发展,对输电线路铁塔需求大幅上升,输电线路铁塔制造企业如雨后春笋般纷纷成立,尤其是大量的民营企业加入输电线路铁塔制造行列,加剧了铁塔制造业的竞争,也给输电线路铁塔制造业的快速发展带来了生机和活力。

2006年8月,我国首条1000kV晋东南-南阳-荆门特高压交流试验示范工程开工建设,拉开了我国特高压建设的序幕。特高压输电线路铁塔制造的高要求,催生了输电线路铁塔制造行业装备、管理能力、技术水平的快速提升。

3、行业竞争格局分析:

(1)全球市场竞争格局:从全球电力铁塔市场来看,世界输电线路铁塔行业已经形成区域性竞争的格局,输电线路铁塔的生产企业主要集中在以中国、印度为代表的亚洲,以美国为代表的美洲,以埃及为代表的非洲。规模大、装备先进、技术能力强、品质高的企业在市场竞争中可以占据较大的市场份额,市场竞争形成区域性壁垒。

(2)国内市场竞争格局:

1)高端产品集中度不断提升,低端产品过度竞争:我国输电线路铁塔行业属于完全竞争行业,生产企业数量众多,呈现低端分散、高端集中的两极分化式竞争格局。

随着输电线路铁塔行业技术水平的提高,部分企业凭借生产技术优势、先进装备和现代化生产管理手段,在市场中的竞争力不断增强,市场规模不断扩大。这类企业由于以上优势可以生产技术水平较高的高电压等级铁塔及大跨越钢管塔等高端铁塔产品,而规模较小的企业在技术水平、生产设备、管理方式等方面能力有限,难以进入技术壁垒较高的高端产品市场。此外,我国输电线路铁塔的采购实行招投标制度,招标主体对于输电线路铁塔企业,尤其是特高压铁塔供应企业的资质、技术、生产设备等都有严格的要求,小型企业难以入选。由此,我国高端铁塔产品集中度不断提升。

1988年10月国务院公布《关于印发电力工业管理体制改革方案的通知》,提出我国开始进行电力工业改革。改革初期,我国的电力建设主要以低电压等级产品为主,输电线路铁塔产品技术含量不高、生产工艺相对简单,大量小企业进入本行业。直至今日,我国输电线路铁塔企业仍存在数量众多、规模有限的小企业,这类企业由于生产规模小、技术实力有限,只能生产技术工艺水平较弱的低端产品。低端产品技术门槛较低,产品同质化严重,企业不得不通过低价竞争的方式获取市场。由此,电力铁塔行业低端产品低价竞争和同质化竞争愈演愈烈。

2)大型铁塔生产企业形成区域聚集格局:根据《架空输电线路铁塔技术发展报告(2020)》,通过对国内主要的159家输电铁塔制造企业调研发现,铁塔企业在我国的区域分布很不均衡,主要集中在华东地区,占比67%。而在华东地区,铁塔制造企业又主要集中在山东、江苏、浙江三省,占华东地区铁塔企业的89%,占全国铁塔企业的60%。华北地区铁塔企业占12%,主要集中在河北省。山东、江苏、河北、浙江是输电铁塔制造大省。

因此,从区域竞争格局来看,全国铁塔生产企业具有区域聚集性的特征,山东省和长三角地区的输电铁塔企业集中度高,产业规模大,在市场竞争中处于优势地位。

3)铁塔制造行业是高度开放的竞争型行业:根据《架空输电线路铁塔技术发展报告(2020)》,按投资主体的所有制性质,我国铁塔制造企业可划分为国有企业(含国有独资、控股)和民营企业两类,从调研的159家铁塔企业数量占比看,国有企业约占16%,民营企业占84%,其中,国有铁塔企业除公司外主要隶属于中国能源建设集团有限公司、中国电力建设集团有限公司。由此可以看出,我国输电铁塔制造业是高度开放的竞争型行业,民营企业参与度很高,也是铁塔制造业的主力军,而国有铁塔企业在输电线路的灾害抢险、紧急供货等方面发挥了突出作用。

4、市场供求状况及变动原因:

(1)市场需求及变动情况:从全球输电线路铁塔需求情况来看,发达国家电力需求情况稳定但增长缓慢,因此电网建设投资规模增长有限,配套输电线路铁塔的市场需求不强;东南亚、中亚、南亚、非洲、东欧、中东等欠发达地区近年电力需求增长强劲,国家基础设施投资加大,输电线路铁塔产品需求相应扩大;中国用电需求位居全球第一,并处于电网建设升级阶段,对高电压等级输电线路铁塔需求强劲,市场空间广阔。

具体来说,从我国输电线路铁塔需求情况来看,改革开放后我国电力工业发展迅速,电网建设投资强劲,低电压等级的输电网络已能基本实现全国覆盖,但输电能力更强的高电压等级输电网络正处于加速建设阶段。2017年9月国务院发布《国务院关于印发电力体制改革方案的通知》,提出电力体制改革要有利于促进电力工业的发展,满足全社会不断增长的电力需求,从而进一步优化跨区域电力资源配置能力。近年来我国电网投资呈现出持续增长的趋势。国家电网“十四五”安排固定资产投资、股权投资29,056亿元,较“十三五”增加2,226亿元,增长8.3%。其中,电网基建21,860亿元,增长7.8%,电网技改、营销、数字化等投资3,644亿元,增长16.5%。南方电网提出,“十四五”电网建设规划投资约6,700亿元,比“十三五”提升36%。总体而言,输电线路铁塔行业国内市场前景良好。

(2)市场供给及变动情况:从全球输电线路铁塔供应情况来看,输电线路铁塔企业主要集中于亚洲、美洲、非洲等区域,形成区域性竞争格局,区域壁垒明显。从国内输电线路铁塔供应情况来看,我国输电线路铁塔参与企业众多,供应能力强。主要供应企业集中于山东半岛、长三角等地区;大型国有企业和规模较大的民营企业有实力生产高电压等级输电线路铁塔,中小型民营企业主要为市场提供低电压等级的输电线路铁塔产品。

5、我国输电线路铁塔行业的现状和发展趋势:

(1)输电线路铁塔行业市场规模持续增长:过去10年,我国输配电线路建设实现跨越式增长。以220千伏及以上输电线路为例,2009年全国220千伏及以上输电线路回路累计总长度为39.94万千米,而到2021年底,全国220千伏及以上输电线路回路累计长度已达到84.34万千米,较2009年增长111.17%。过去10年每年新增220千伏及以上线路长度平均保持在3.7万千米以上。作为输配电线路上必不可少的组成部分,输电线路铁塔将因输配电线路长度的持续快速增长而保持较高的市场需求。

(2)输电线路铁塔产品中以角钢塔的占比最高:根据《架空输电线路铁塔技术发展报告(2021年)》,我国铁塔制造企业生产的产品以输电线路铁塔占绝对优势,占比约85%~90%,通信塔约占3%左右,钢结构约占4.5%~6.0%,其他产品如风电塔筒、水泥杆、金具、管件约占2.5%~5.0%。输电线路铁塔是我国铁塔制造行业的主导产品。

据不完全统计,我国输电线路铁塔年需求量约350万吨-400万吨,其中,角钢塔约占76%,钢管塔约占6%~8%,变电构支架约占4%,钢管杆约10%~14%。我国输电线路铁塔市场需要以角钢塔占比最高。

从不同电压等级看,以2020年输电线路铁塔产品为例,我国220kV及以上电压等级角钢塔占比超过80%(重量占比);随电压等级升高,钢管塔占比提高,在特高压输电线路中,钢管塔约有18%,变电构支架仅占1.3%;220kV以下输电线路,由于在配网或城市网架中大量使用钢管杆,其占比达到25.4%,而角钢塔占比降低到68.5%,钢管塔仅有3%。

(3)市场份额向特高压输电线路铁塔供货企业集中:由于特高压输电线路铁塔在用材品种、规格、强度级别等方面的特殊性,铁塔质量要求高、加工难度大,对铁塔企业要求更高,不仅给铁塔企业带来了挑战,更是极大地推动了铁塔企业技术管理水平、生产能力的提升,基本代表了我国输电线路铁塔行业的最高水平。因而,参与特高压输电线路铁塔供货的企业在技术管理上有更大的优势,在市场上有更大的竞争力。

根据《架空输电线路铁塔技术发展报告(2021年)》对国家电网总部输电线路铁塔招标采购中标铁塔企业的统计情况,中标金额在前20的企业,均为有多个特高压工程供货经历的铁塔企业;中标金额在前40的企业中,有特高压输电线路铁塔供货业绩的占比高达90%。

(4)生产设备自动化不断提高:随着我国装备制造能力的提升和信息技术的发展,部分铁塔企业已能实现产品加工制造的智能化升级。在输电线路铁塔制造过程中,企业通过使用角钢塔一体化加工设备、焊接自动化设备、智能焊接系统、激光切割设备、基于视觉识别技术的在线检测装备、智能化镀锌生产线等智能装备优化生产流程。一方面,智能化设备的使用可以有效提高生产精度和生产效率,提高产品质量;另一方面,利用机器人等智能装备代替人工从事一些危险性较高的生产环节可以起到保护工人的作用,并且可以大大节省人工投入。此外,在高电压等级的输电线路铁塔产品招投标过程中,招标方对投标方的生产设备自动化水平也有更高的需求。智能化设备的使用及其技术水平的迭代为电力铁塔企业带来了更高的经济效益,电力铁塔产品的生产制造向数字化、智能化、自动化方向转变。

(5)信息化建设和“两化融合”不断推进:2020年,国家电网推出智慧互联网平台2.0(EIP),南方电网推出供应链统一服务平台。上述平台的上线运行可以实现输电线路铁塔原材料检测及生产工艺控制的在线监控,能及时发现铁塔原材料管理、生产、试验环节的质量问题并进行信息追溯。下游客户电网公司的信息化建设将极大推动输电线路铁塔制造业的信息化建设和“两化融合”步伐。

为适应这一变化,各铁塔企业通过对传统检测设备的改造,使用视觉识别技术、物联网技术、智能制造等新技术,加速企业MES系统的应用,逐步实现车间设备的互联互通、数据共享和加工信息的实时传送,提升企业的技术管理水平,推动铁塔制造业转型升级。