2023年全球及中国烧碱行业产能、产量、消费结构分析、销售收入分析、市场规模增长率分析及重点企业市场份额占比分析

(1)行业竞争格局:近年来,全球烧碱产能保持缓慢而稳定的增长。2012年以来,全球烧碱产能增速保持在4%-6%之间,截至2021年底全球总产能达到10,001万吨,主要集中在亚洲地区,而其中中国是最大的烧碱生产国,截至2021年底产能达到4,507.5万吨,约占全球45%,除中国之外,美国、日本、韩国也是主要的烧碱生产国。

中国烧碱行业参与企业较多,竞争激烈,市场格局较为分散。截至2021年底,中国规模以上的烧碱生产企业共有158家,总产能为4,507.5万吨,企业平均产能为28.5万吨,CR5约为10%,暂未出现垄断或寡头竞争的局面。根据中金企信国际咨询统计数据,2021年,我国烧碱生产企业中产能超100万吨/年的企业仅有中泰化学,产能为146万吨/年,市占率约为3.24%;年产能高于60万吨的企业共9家,除中泰化学外,还有北元集团、山东金岭、华泰股份、昊邦化学、新浦化学、氯碱化工、新疆天业、滨化股份等,市占率合计约16%,行业格局相对分散,属于竞争型市场。

自“十三五”期间我国实施供给侧改革以来,氯碱行业的产业结构得到了显著的优化升级,行业整体的能源利用效率、工艺技术水平、产业集中度方面均有了一定提升,中泰化学、北元集团等规模化集团初步形成,海湾化学、滨化股份等能源效率高、技术水平领先的企业优势逐步显现。与此同时,在激烈的竞争环境下,部分产能规模较低、能源效率不高的企业也退出了市场。

烧碱作为一种较为成熟的基础化工产品,其经济附加值较为稳定,若运输距离较长,则会明显降低利润空间。因此,烧碱企业往往会与上游或者下游产业链配套建设产能,以降低运输成本,提高生产效率和利润空间。综上所述,从地域分布来看,烧碱行业存在明显的区域性集群现象。

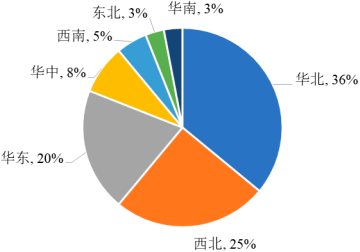

我国东部是烧碱消费的最主要市场,因此华北、华东等地区配套建设的烧碱产能规模较大。烧碱的最主要原材料为原盐,而我国盐矿主要分布于西北、西南等地区,因此有相当一部分烧碱产能也集中于我国的西北地区。2021年,我国烧碱产能前三大区域为华北、西北和华东,其烧碱产能分别为1,623万吨/年、1,127万吨/年、902万吨/年,占我国总产能的比重约为81%。

2021年中国烧碱行业产能地域分布分析

数据统计:中金企信国际咨询

中金企信国际咨询公布的《2023-2029年全球及中国烧碱市场发展深度调查及发展战略可行性评估预测报告》

(2)市场供求状况及变动原因:

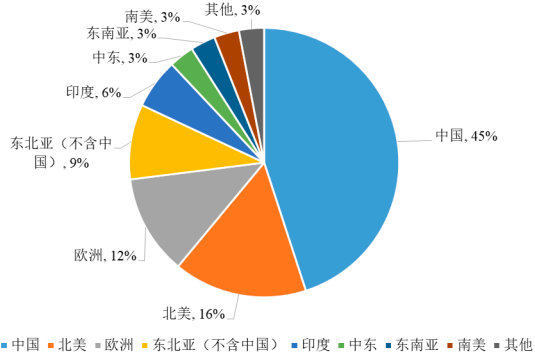

1)烧碱的供给情况:中国是目前世界第一大烧碱生产国。2021年,中国烧碱产能占全球总产能的45%,超过北美、欧洲、东北亚(不含中国)等地区的产能总和。

2021年全球烧碱产能分布分析

数据统计:中金企信国际咨询

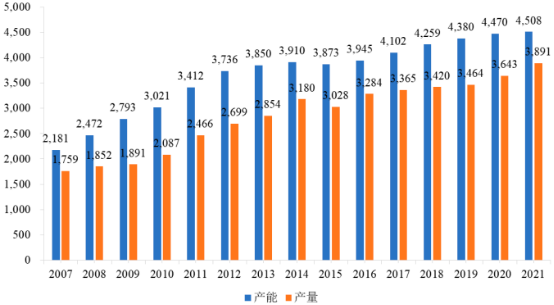

我国烧碱市场整体发展向好。近年来受供给侧结构性改革影响,我国烧碱产能和产量保持平稳增长。截至2021年末,我国烧碱总产能约4,508万吨,总产量约3,891万吨,产能利用率达86.31%。

2007-2021年中国烧碱行业产能产量统计分析

数据统计:中金企信国际咨询

2007-2013年,烧碱行业保持较快增长,6年间产能扩张年均复合增长率为9.93%;2014-2016年增速下降,年均复合增长率下降为0.45%,主要原因为前期产能扩张缺乏整体调控,整个市场供过于求,行业利润水平下降,新增产能不断下降,同时落后产能加速退出;2017-2021年期间,随着供给侧结构性改革深化,烧碱行业建立起了较高的行业壁垒——在行业准入方面,根据规定为满足国家节能、环保和资源综合利用要求,新进入行业者建设烧碱装置起始规模必须达到30万吨/年以上,行业内规模较小、技术质量落后的无序产能逐步被清理,有利于促进国内烧碱行业的良性发展,我国烧碱市场呈稳步、理性增长态势。

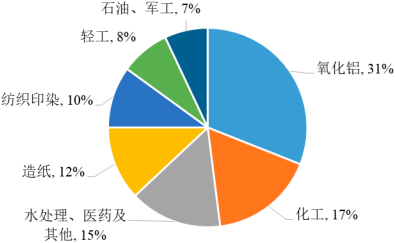

2)烧碱的需求情况:烧碱作为氯碱行业的主要产品之一,下游应用非常广泛,包含氧化铝、印染、造纸、化纤材料、医药中间体等,涵盖了国民生活“衣食住行”各个领域,与国民经济紧密相关。

2021年中国烧碱市场下游消费结构分析

数据统计:中金企信国际咨询

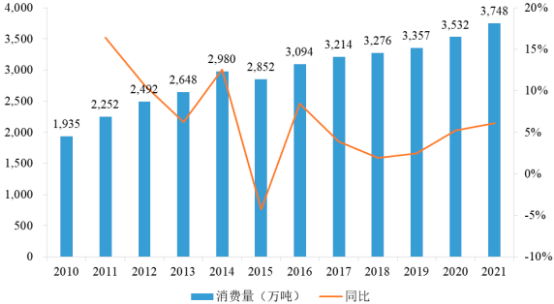

我国烧碱消费量持续稳步增加。随着我国国民经济持续增长,烧碱下游各行业需求持续扩张,2021年我国烧碱表观消费量达到3,748万吨。我国烧碱下游消费区域主要集中在东部和南部地区,东部沿海地区借助地理位置优势发展进出口业务,产业链较为成熟。

2010-2021年中国烧碱行业表观消费量现状分析

数据统计:中金企信国际咨询

3)烧碱的供需缺口分析:我国作为世界第一大烧碱生产国,产能供应较为充足,在满足国内生产需求的同时,有相当一部分烧碱对外出口。未来,随着我国供给侧改革的深化,以及安全环保生产标准的不断提升与趋严,烧碱的新增产能将受到限制,存量的烧碱产能亦将迈入高质量发展,在工艺技术水准以及污染治理上进一步投入。因此,从中长期来看,烧碱行业的下游需求增速将保持平稳增长势态,并逐渐推进市场供求关系将向更加平衡的方向发展。

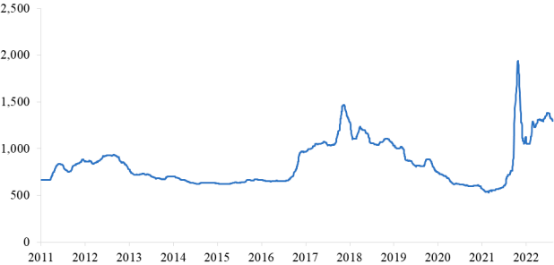

(4)行业利润水平的变动趋势及变动原因:2013至2015年,国内烧碱行业供需相对平衡,烧碱价格呈现低位盘整态势。2016至2017年,随着供给侧结构性改革不断深入,国内烧碱市场价格在下游氧化铝等行业持续向好的利好下不断上行,于2017年11月出现价格高峰。2018至2020年,氧化铝行业盈利状况转差,烧碱其他下游行业需求依旧平淡,同时中美贸易摩擦不断升级,国内烧碱市场价格持续震荡下滑。2021年,受新冠肺炎疫情好转的影响,下游氧化铝企业逐步复产,同时氧化铝售价处于上涨阶段,进一步刺激了氧化铝企业的开工率,进而拉升了国内烧碱市场价格;2021年下半年,受能耗“双控”政策及原盐价格上涨等因素影响,国内烧碱市场价格迅速拉升,达到近十年来的历史高点,随后待供应平稳后价格回落。

2011-2022年中国烧碱(32%离子膜)价格走势(单位:元/吨)分析

数据统计:中金企信国际咨询