报告发布方:中金企信国际咨询《专精特新-表面处理行业市场占有率报告(2024)》

中金企信国际咨询相关报告推荐(2023-2024)

《2024-2030年表面处理行业市场调研及战略规划投资预测报告》

《微声学器件市场发展战略研究及投资前景可行性评估预测报告(2024版)》

《2023-2029年机器人机电执行器行业全产业结构深度分析及投资战略可行性评估预测报告》

《2024年行业发展预测:预测光源驱动器市场将保持年均30%以上的增长》

项目可行性报告&商业计划书专业权威编制服务机构(符合发改委印发项目可行性研究报告编制要求)-中金企信国际咨询:集13年项目编制服务经验为各类项目立项、投融资、商业合作、贷款、批地、并购&合作、投资决策、产业规划、境外投资、战略规划、风险评估等提供项目可行性报告&商业计划书编制、设计、规划、咨询等一站式解决方案。助力项目实施落地、提升项目单位申报项目的通过效率。

1)表面处理概述

表面处理既可应用于泛半导体设备零部件新品制造中,是陶瓷、硅、石英和金属等多种材质零部件新品生产的工序之一;也可用于清洁零部件使用中形成的污染,是保障工艺制程稳定和制造良率的重要配套服务;还可用于对消耗性部件再生改造,改善或克服基材弱点,如陶瓷材料质脆、裂纹敏感、抗热震性能差、高温机械性能下滑。其中,针对新品制造的表面处理服务需求规模相对较小(仅考虑由设备制造原厂委托专业第三方表面处理服务厂商的部分,不包括设备制造原厂自行实施的部分),仅约占整体市场规模的5%;对使用后零部件的表面处理约占整体市场规模的95%,是行业主要需求来源。

表面处理行业经历了产业链分工演化过程。半导体、显示面板行业发展初期,表面处理作为设备销售的重要配套服务之一,仅由设备制造原厂实施。二十世纪九十年代以来,随着全球半导体、显示面板行业快速发展,行业制造分工逐渐细化,开始出现专业第三方表面处理供应商,将表面处理(尤其是精密清洗)外包逐渐成为行业趋势。在设备的质保期内,晶圆厂和显示面板制造商基本仍由设备制造原厂提供表面处理服务,或由其分包予第三方企业,而质保期外的表面处理服务则由设备制造原厂、第三方表面处理厂商开展市场化竞争。在质保期外市场,第三方表面处理厂商相比设备制造原厂具备属地配套服务、交付及时和快速响应等诸多优势,在产业链专业化分工的趋势下,专业表面处理厂商的市场地位得到进一步巩固。第三方厂商业务包括精密清洗、阳极氧化和熔射等。

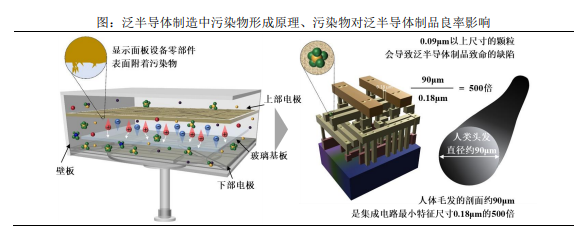

①精密清洗:在泛半导体设备制造和使用过程中,污染物会附着在设备零部件表面,尤其是腔室内零部件由于直接暴露在工艺反应中,表面会吸附多种副产物。为保证泛半导体制造良率以及工艺稳定性,需要阶段性洗净零部件以有效控制污染物,因此精密清洗是泛半导体制造过程中必不可少的配套服务。

上述污染物主要包括颗粒、自然氧化层、金属污染、有机物、牺牲层、抛光残留物等,具体来源和主要影响如下:

目前,精密清洗主要采用物理清洗、化学清洗等方式去除设备零部件的表面污染物。通过设计药液配方,并合理安排处理工序、处理时间和处理温度等,满足高效、批量和低成本的洗净需求。

②阳极氧化:阳极氧化是铝和铝合金材质零部件常用的表面处理方法,将金属置于特定环境下电解液中作为阳极,使其表面形成几十至几百微米的氧化膜,通过精确管控涂层粗糙度、膜厚等,可有效提高腔室部件对工艺反应环境的耐电压性能和耐腐蚀性能。

③熔射:熔射是设备零部件表面改性(性能改良)的重要技术手段,使用少量材料制备特殊功能的涂层,可起到大量、昂贵的整体块材难以起到的作用,同时极大地降低成本。具体包括等离子熔射、电弧熔射、火焰熔射和爆炸熔射等。

A.等离子熔射:产业化较为成熟的熔射工艺之一。等离子喷枪将电能转化为热能,氧化钇、氧化铝、氟化钇或氟氧化钇等粉料经高温熔化后,形成中心温度达到10,000~50,000℃高温的高速等离子焰流,熔化并沉积到各类材质的零部件基体表面,以提高其耐腐蚀性。

B. TWAS双电弧铝熔射:利用大电流产生的电弧熔化两股线状铝材,使用高速气流将熔化的铝雾化,并加速喷向陶瓷基材,从而在氧化铝陶瓷零部件表面涂覆铝层,达到增加部件表面粗糙度的效果,提高陶瓷零部件在泛半导体工艺中的吸附能力。

2)表面处理市场情况

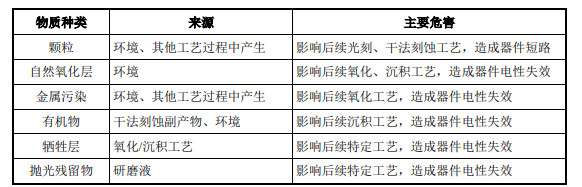

表面处理市场规模随着中国大陆下游晶圆厂和显示面板制造商加大投资而持续增长,同时LED等领域新出现的表面处理需求也进一步带动了行业增长。根据中金企信数据,2021年中国泛半导体设备零部件表面处理服务市场规模为37亿元,预计2022年至2026年市场规模复合增速为14%。

数据整理:中金企信国际咨询

按下游应用分,2021年半导体和显示面板设备零部件的表面处理市场规模分别占泛半导体表面处理总需求的57%和43%。在显示面板设备的表面处理中,按零部件所属设备类型分,刻蚀、CVD表面处理需求量较大,其2021年市场规模分别占显示面板表面处理市场规模的45%、43%;按显示面板技术路线,可分为a-Si/金属氧化物TFTLCD、OLED、LTPS TFT-LCD,其2021年市场规模分别占显示面板表面处理市场规模的63%、25%和12%,其中LTPS TFT-LCD、OLED等显示面板新技术路线对服务商的技术要求较高。

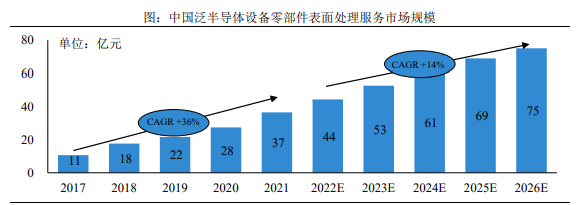

近年来本土企业市场份额得到显著提高,根据中金企信数据,本土企业在显示面板设备表面处理份额从2015年约10%提高到2021年约50%,在半导体设备表面处理份额从2015年约20%提高到2021年约30-40%,在行业中发挥了日益重要的作用。目前半导体领域表面处理服务的本土企业服务比例仍然不高,未来本土企业将更加全面深入参与,市场空间良好。在显示面板领域,原厂认证模式(BKM模式)等方式亦将提升本土企业市场空间。

数据整理:中金企信国际咨询