报告发布方:中金企信国际咨询《品牌认证:电子电路箔行业TOP企业市场占有率专项评估报告(2024版)-中金企信发布》

中金企信国际咨询相关报告推荐(2023-2024)

《2023-2030年电子电路箔市场上下游分析预测及竞争战略规划可行性报告-中金企信发布》

《2023-2029年中国电磁功能材料市场动态监测及竞争战略研究报告》

《2024-2030年磁性元器件行业市场全景调研分析及竞争战略可行性评估报告》

《2018-2024年中国温度校验装置行业市场发展战略分析及投资前景专项预测报告》

《全球及中国线路板数字化喷印设备市场竞争战略研究及投资前景可行性评估预测报告(2024版)》

项目可行性报告&商业计划书专业权威编制服务机构(符合发改委印发项目可行性研究报告编制要求)-中金企信国际咨询:集13年项目编制服务经验为各类项目立项、投融资、商业合作、贷款、批地、并购&合作、投资决策、产业规划、境外投资、战略规划、风险评估等提供项目可行性报告&商业计划书编制、设计、规划、咨询等一站式解决方案。助力项目实施落地、提升项目单位申报项目的通过效率。

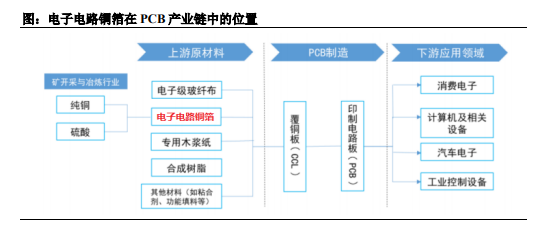

(1)电子电路箔行业概述:电子电路铜箔是沉积在线路板基底层上的一层薄铜箔,是制造覆铜板(CCL)及印制电路板(PCB)的重要原材料,起到导电体的作用。电子电路铜箔一般较锂电铜箔更厚,大多在12-70μm,一面粗糙一面光亮,光面用于印制电路,粗糙面与基材相结合。

印制电路板(PrintedCircuitBoard,简称“PCB”),是指在通用基材上按预定设计形成点间连接及印制元件的印制板,其主要功能是使各种电子零组件形成预定电路的连接,起中继传输作用。印制电路板是组装电子零件用的关键互连件,不仅为电子元器件提供电气连接,也承载着电子设备数字及模拟信号传输、电源供给和射频微波信号发射与接收等业务功能,绝大多数电子设备及产品均需配备,因而被称为“电子产品之母”。

覆铜板(CopperCladLaminate,简称“CCL”)是将电子玻纤布或其它增强材料浸以树脂,一面或双面覆以铜箔并经热压而制成的一种板状材料,CCL是PCB的重要基础材料。对CCL上的铜箔进行图案化设计,再将CCL通过显影、刻蚀制程后可形成单层PCB。多层PCB则需要将多个蚀刻好的CCL加上树脂,再次覆以铜箔,经层压、钻孔、电镀、防焊等多道工序后制备而成。

随着电子信息产业的发展,电子电路铜箔随着PCB技术发展而得到广泛应用。在对CCL及PCB提出更低成本、更高质量要求的同时,也对电子电路铜箔的低成本、高性能、高品质及高可靠性等方面不断提出更严格的要求,如当前5G基站、数据中心建设将带动高频高速PCB用铜箔的需求,而充电桩及新能源汽车市场发展,则带动大功率超厚铜箔需求增长。

(2)电子电路铜箔产业链分析:电子电路铜箔位于PCB产业链的上游,电子电路铜箔与电子级玻纤布、专用木浆纸、合成树脂等原材料经制备形成覆铜板(CCL),再经过一系列其他复杂工艺形成印制电路板(PCB),被广泛应用于通信、消费电子、计算机及相关设备、汽车电子和工业控制设备产品中。电子电路铜箔的主要原材料为阴极铜,上游为铜矿开采与冶炼行业。

电子电路铜箔在PCB产业链中的位置如下:

(3)全球电子电路铜箔行业概况

1)全球PCB市场概况

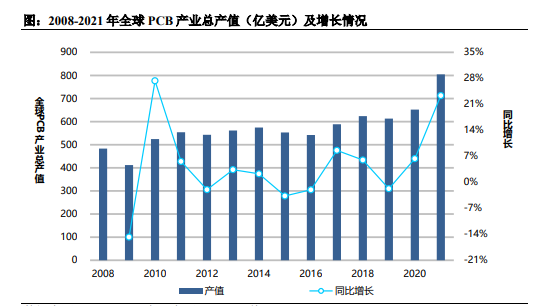

①全球PCB行业市场规模:PCB行业历经数十年的发展,被广泛应用于在通信设备、消费电子、汽车电子、医疗、军工等几乎一切电子产品领域,已成为全球电子元件细分产业中产值占比最大的产业,其产业的发展水平可在一定程度上反映一个国家或地区电子信息产业的发展速度与技术水准。

数据整理:中金企信国际咨询

⚫2003年至2008年,PCB行业保持增长态势,复合增长率达到7.73%,主要受益于全球经济的复苏和下游手机、笔记本电脑等新兴电子产品需求的增加。

⚫2009年行业总产值同比大幅下降14.76%,系由于美国次贷危机演变成的国际金融危机,造成了全球经济环境的严重恶化,作为电子信息产业基础部件的PCB行业也受到重挫。

⚫2010年至2014年,受益于全球经济逐步恢复、以及下游各类智能终端产品的驱动,PCB行业呈现小幅波动增长的态势。但随着电子产品更新换代需求减缓,2015-2016年,行业总产值出现小幅滑落。

⚫从2017年开始,随着5G、云计算、智能汽车等新的结构性增长热点的出现,PCB行业迎来新的增长驱动力,恢复增长态势。

⚫2019年-2021年期间,虽然受到受中美经贸摩擦、宏观经济形势等因素影响,但是消费类电子、汽车电子、芯片产业需求逐渐回暖,据中金企信数据,2021年全球PCB行业总产值为804亿美元,相较2020年同比增长23.4%。

PCB产品的下游应用领域广泛,其周期性受单一行业影响小,主要随宏观经济的波动以及电子信息产业的整体发展状况而变化。未来,5G、物联网、人工智能、工业4.0等技术的发展将为PCB行业带来长期增长驱动力。根据中金企信预测数据,2020-2025年全球PCB市场年均复合增速在5.8%,到2025年将达863亿美元。

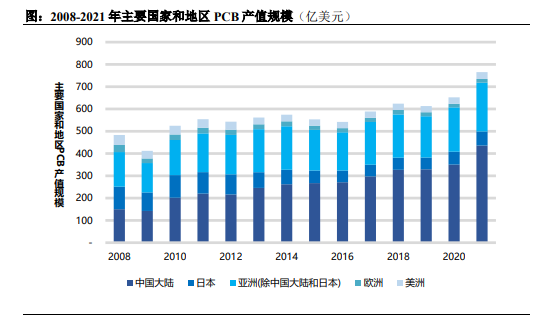

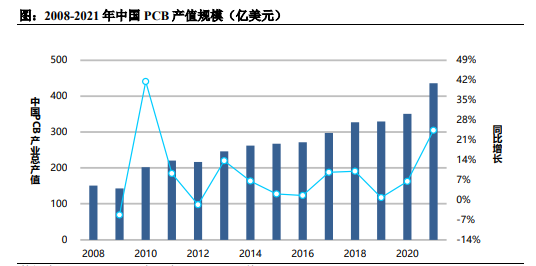

②全球PCB行业市场分布:全球PCB产业链最早由欧美主导,随着日本PCB产业的兴起,逐渐形成美欧日共同主导的格局。进入二十一世纪以来,受益于成本优势和旺盛的下游产品市场需求,亚洲地区成为全球最重要的电子产品制造基地,全球PCB产业重心逐渐向亚洲转移,而最近十余年内PCB产能进一步呈现出由日韩及中国台湾向中国大陆转移的趋势。中金企信数据显示,2008年至2021年,中国大陆PCB行业产值从150.37亿美元增至436亿美元,年均复合增长率高达8.53%,远超全球增长速度。2021年,中国大陆PCB产值在全球市场占比达54.23%,已成为全球产能最大和产业链最完整的PCB生产基地。

数据整理:中金企信国际咨询

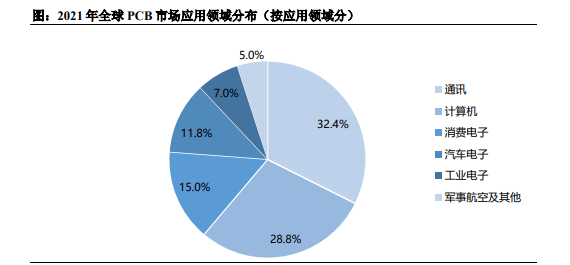

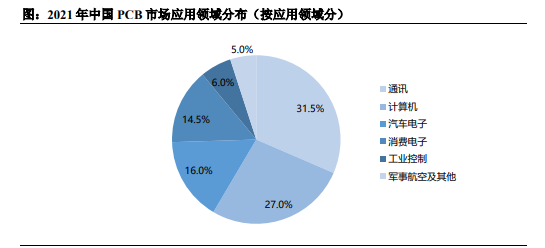

③全球PCB行业下游应用:PCB产品的主要应用领域包括通讯、计算机、消费电子、汽车电子、工业控制、军事航空等。从2021年全球PCB市场应用领域分布占比来看,通讯市场仍然是PCB产品应用最大的领域,市场占比32.4%,其下游应用包括移动手机、通信基站建设两大领域;计算机(包括个人电脑)也是PCB最主要的应用领域之一,市场占比28.8%;排名第三的是消费电子产品,市场占比15%。

数据整理:中金企信国际咨询

2)全球电子电路铜箔市场概况:目前全球电子电路铜箔的主要产区包括中国大陆、中国台湾、日本、韩国等,但是在高端电子电路铜箔方面,生产技术、设备制造技术以及市场份额主要被日本所占据。

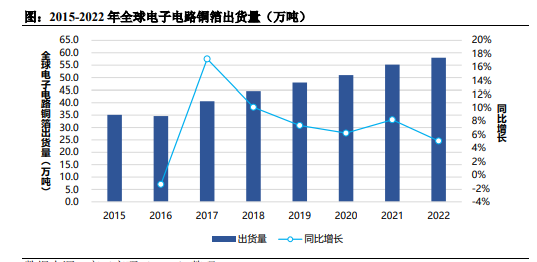

数据整理:中金企信国际咨询

受全球PCB产品需求稳健增长的积极影响,近年来全球电子电路铜箔产量亦处于稳步提升状态。全球电子电路铜箔市场出货量从2016年的34.6万吨增长至2022年的58万吨,年均复合增长率达8.98%。在全球PCB产业增长趋势带动下,市场预计至2025年电子电路箔出货量仍然会稳定增长。

从产业发展上看,全球PCB产业保持稳定增速,同时不断向高精度、高密度和高可靠性方向靠拢,不断提高性能以适应下游各电子设备行业的需求,这势必将对电子电路铜箔的各项性能指标提出更高的要求,市场对高性能铜箔的需求将持续扩大。

(4)中国电子电路铜箔行业概况

1)中国PCB市场概况

①中国PCB行业市场规模:中国PCB行业波动趋势与全球PCB行业波动趋势基本一致。随着通讯电子、消费电子等下游领域需求增长的刺激,中国PCB产值增速明显高于全球PCB行业增速。

数据整理:中金企信国际咨询

2020年第一季度,受宏观经济低迷影响,电子制造业受到巨大冲击;2020年下半年至2021年,随着全球和国内经济形势逐步复苏,以及消费类电子以及汽车电子等传统产品需求回暖,再加上5G通讯、智能穿戴、充电桩等市场带动,下游终端需求持续旺盛,拉动PCB出货量回升。据中金企信统计,2021年中国市场PCB行业全年产值为436亿美元,同比增长24.38%。

电子信息产业是我国重点发展的战略性、基础性和先导性支柱产业,而PCB是现代电子设备中必不可少的基础组件,在电子信息产业链中起着承上启下的关键作用,受到国家政策的鼓励扶持。未来随着5G、大数据、云计算、人工智能、物联网等行业快速发展,以及产业配套、成本等方面的优势延续,中国PCB行业市场规模将不断扩大。据中金企信预测数据,2021-2026年中国PCB产值年复合增长率将达到4.6%;预计到2026年,中国PCB产业市场整体规模将达546亿美元。

②中国PCB行业下游应用领域:PCB的下游应用市场分布十分广泛。从2021年我国PCB市场应用领域分布来看,通讯市场占比为31.5%,是最大的下游应用领域,其次是计算机、汽车电子和消费电子领域,占比分别为27.0%、16.0%和14.5%。

数据整理:中金企信国际咨询

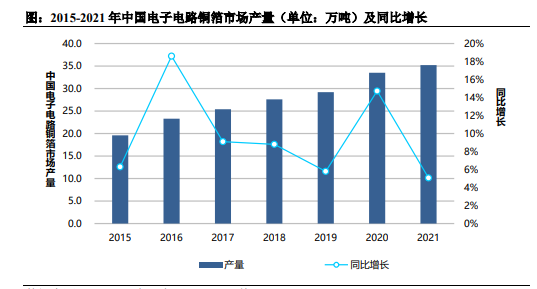

2)中国电子电路铜箔市场概况

①中国电子电路铜箔市场规模:受益于中国PCB市场的蓬勃发展,中国电子电路铜箔行业近年来保持稳步增长,增速高于全球增速。中金企信统计数据显示,2021年中国电子电路铜箔产量为35.2万吨,同比增长5.1%。

数据整理:中金企信国际咨询

2020下半年-2021年,电子电路铜箔市场受益于下游通讯、消费电子、半导体以及汽车电子市场需求的强劲复苏,呈现产销两旺的局面:

A.消费电子,居家经济带动了PC、平板等需求量增加,2020及2021全年PC销售量分别达2.968亿台、3.41亿台,分别同比增长11.5%、15%;全球平板销售量分别达1.64亿台、1.69亿台,分别同比增长13.6%、3.2%。

B.2020年我国新建5G基站超60万座,截至年底累计开通5G基站超过71.8万座,同比增长达到4.5倍;5G网络覆盖全国所有地级以上城市及重点县市,我国已建成全球最大5G网络。2021年,我国持续深化5G网络建设,全年新增5G基站65.4万个,截至年底累计已开通基站总数达到142.5万个,占全球总量的60%以上。5G基建带来的高数据存储以及高数据传输的要求,将拉动高频高速铜箔的需求增长;同时,5G将进一步带动移动互联网、物联网、人工智能、云计算等相关产业的快速发展。

C.汽车电动化、智能化、网联化的发展趋势将会拉动单车PCB用量持续增长,中金企信预测2024年全球汽车电子PCB产值有望达到87亿美元。同时,充电桩建设、新能源汽车的持续渗透,将带动大功率厚铜箔需求增长。

D.芯片、半导体产业持续供不应求,将带动IC载板、HDI板材强劲增长,尤其是高端产品供给增长远远无法满足需求缺口。

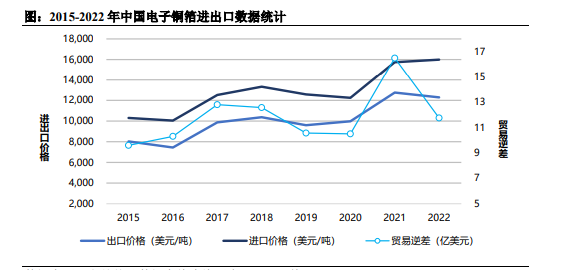

②中国电子电路铜箔国际竞争力情况:近年来我国电子电路铜箔在国际市场的竞争力虽然逐步提升,但高端产品与国际领先水平相比仍存在差距。海关进出口统计数据显示,2022年我国电子铜箔的平均出口价格为12,290.65美元/吨,而平均进口价格为15,991.90美元/吨。目前,日本等外资铜箔企业在高端、高附加值产品上具有领先优势,2022年我国向日本进口的电子铜箔产品进口平均单价为23,551.96美元/吨,远高于总体平均进口单价。

总体而言,中国电子电路铜箔进出口单价差距和贸易逆差仍然较大,高档高性能电子电路铜箔进口替代市场空间较大。

数据整理:中金企信国际咨询

高性能电子电路铜箔按照应用领域可以划分为五类,包括高频高速电路用铜箔、IC封装载板用极薄铜箔、高密度互连电路(HDI)用铜箔、大功率大电流电路用厚铜箔、挠性电路板用铜箔。目前,我国生产的电子电路铜箔产品仍以中低端为主,高端电子电路铜箔主要依赖进口。

在高端铜箔各品种中,应用最多、产量最大的是低轮廓铜箔,其中主要为RTF铜箔、VLP及HVLP铜箔;这主要是由于随着科技应用的发展,使用高频信号传输的领域越来越多、频率要求越来越高。